作者: 欧意官方交易所 日期:2024-09-30 17:43

原文作者:0x137,BlockBeats

自今年 5 月以来,加密市场就再也没有太平过。短短一个月,我们见证了 Luna 400 亿美元金融帝国一夜崩塌、ETH 2.0 全球最大去中心化节点 Lido 衍生品脱锚、美国最大加密银行 Celsius 暂停提款,紧接着又是据说一度手握 180 亿美元加密资产的三箭资本清算。当我们将这些事件串联起来,从 Luna 到 stETH、从 Celsius 到三箭,便能发现它们之间微妙的关系,以及穿插其间的发展线索。

两个殉道者:Celsius 和三箭资本

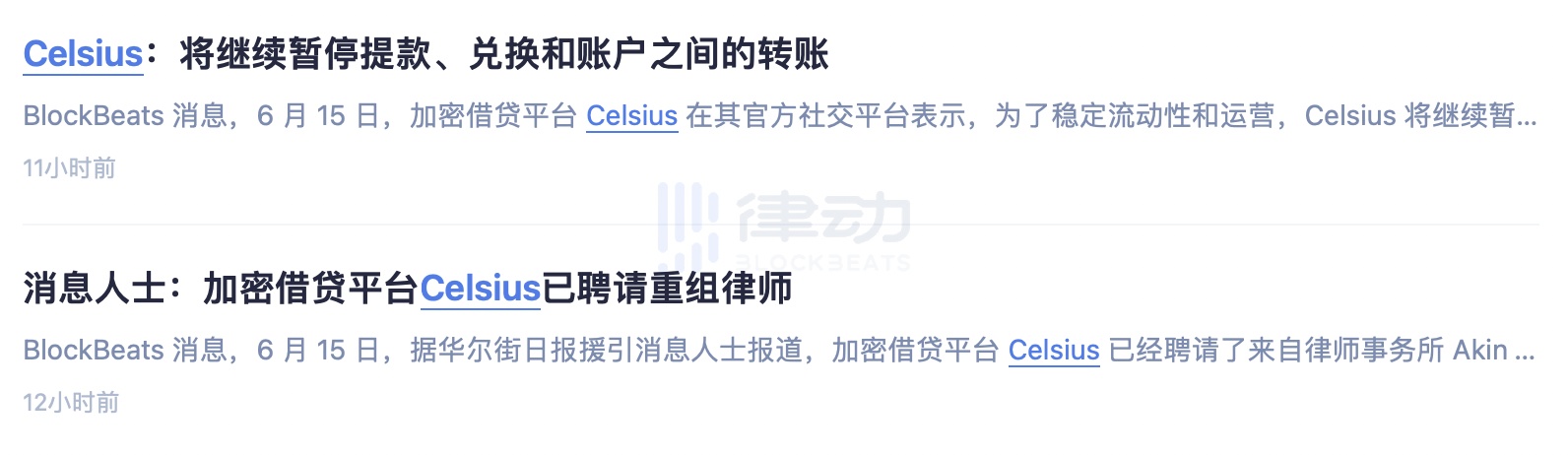

Luna 崩盘后,加密领域机构个个人心惶惶,链上可见的操作也更加频繁。在近期 stETH 脱锚后,Celsius 首先出现问题,这个在欧美家喻户晓、拥有 170 万用户、管理资产超 300 亿美元的 CeFi 借贷平台,最终因流动性危机被迫暂停所有提款,成了继 LFG 之后又一个「殉道」的加密机构。

在此之前,Celsius 就在各种意外事件中损失了大量用户资产:先是在 Eth2.0 质押公司 Stakehound 丢失私钥一事中损失了约 3.5 万枚 ETH,价值超 7000 万美元,然后又在 BadgerDAO 被盗事件中损失了约 2100 枚 BTC 和 151 枚 ETH,价值超 5000 万美元。更严重的是 Celsius 始终刻意隐瞒实情,甚至在消息被曝后也依旧没有承认,直接打击了用户对平台的信心。

而作为 stETH 的最大持有者之一,Celsius 又在 stETH 脱锚事件中受到了巨大冲击。随着 stETH 价值下跌和平台流动性问题的加剧,平台遇到了因恐慌所致的严重挤兑,被迫抛售 stETH 以应对用户赎回资产的需求,最终不得不开启「HODL 模式」,暂停所有账户的提款和转账活动。(BlockBeats 注,在《机构撤离 Lido 进行时,stETH 风险究竟有多严重?》中对 stETH 和 Celsius 危机有详细介绍)

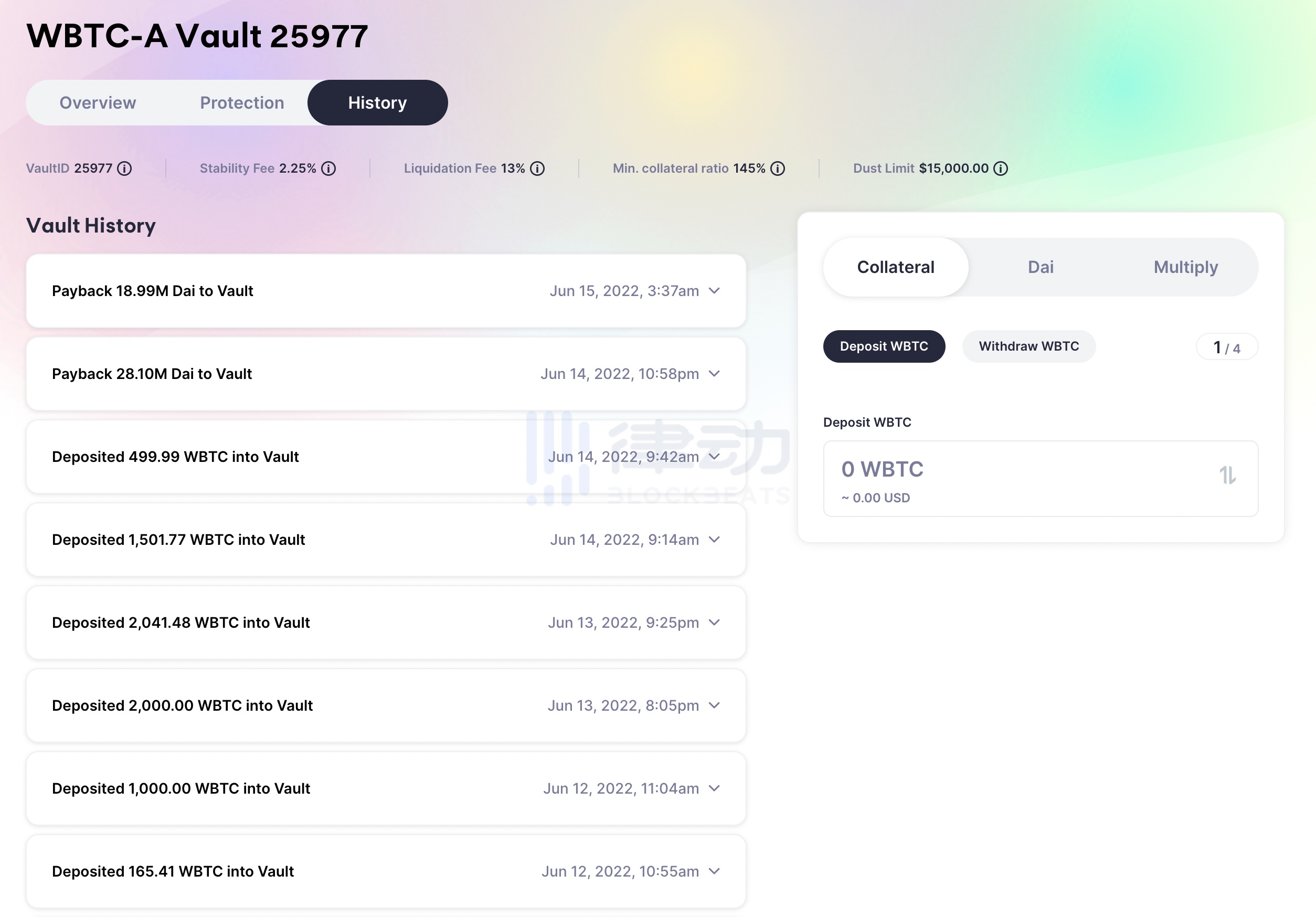

更严重的是,随着市场行情的持续下跌,Celsius 在 MakerDAO 平台的数亿美元 DAI 贷款也面临着被清算的风险,过去两天时间里,Celsius 一直在向 Maker 添加 wBTC 抵押物,并偿还了近 5,000 万枚 DAI,把抵押比率拉到 219%,这才勉强脱离了清算风险。

面对四面楚歌的 Celsius,同为 CeFi 借贷平台的 Nexo 向 Celsius 伸出了橄榄枝,表示愿意收购其「剩余合格资产」,Celsius 团队却并未作出回应。这个曾经大喊「银行已经破产」的区块链革命倡导者,如今只能依靠暂停提款和重组律师谋求生路。

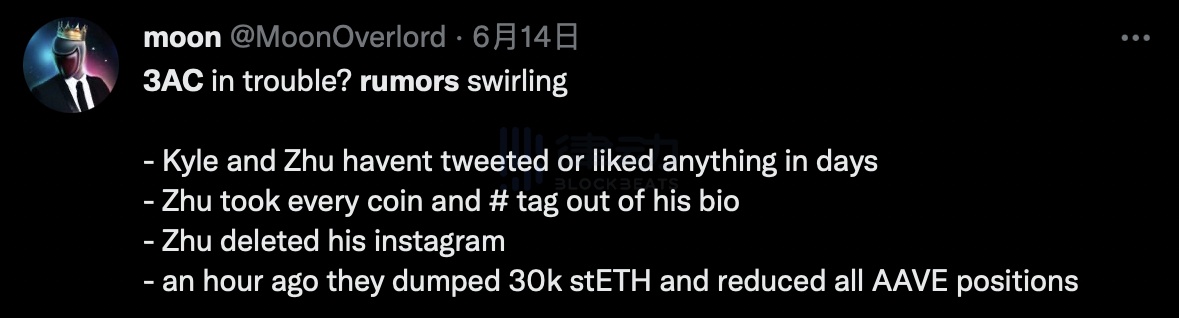

而就在 Celsius 爆雷的第二天,推特上就出现了有关三箭资本面临清算的言论,人们发现其一向张扬的创始人Zhu Su 不仅数日没有发文,还删除了自己的 Instagram 账号并修改了推特 Bio。

不久后 Zhu Su 打破沉默发文写道:「正与有关方面沟通,努力解决问题」,社区随即炸开锅。三箭资本,这个曾经坐拥百亿资产,在行业内最活跃、最具话语权之一的投资机构,现在抢过了 Celsius 的聚光灯,成了众人围观吃瓜的对象,此前的各类家底、各种行为也全被刨了出来。

据 The Block 报道,三箭在与市场顶级借贷公司之间的清算总额至少有 4 亿美元,并且仍需在此次清算后偿还其他贷方的借款。要知道三箭作为 Luna 的主要背书机构,在 UST 崩盘期间遭受了巨大的损失,而过去一个月 Bitfinex 的亏损排行里,三箭也一直榜上有名。此次 stETH 脱锚和抛售中,三箭的「活跃程度」更是远超 Celsius,为了还债大量抛售 stETH。

和 Celsius 一样,之前高喊超级周期、鼓吹新 L1 公链生态的 Zhu Su,现在变得异常沉默,删除了自己推特 Bio 里的 Token 标签,并承认了自己对市场的误判。

但更加值得注意的是,Celsius 流动性危机和三箭资本遭清算之间似乎不无联系。除了 The Block 在报道中提到的「顶级借贷平台」,KOL 交易员 Degentrading 也在推特上指出:三箭是 Celsius 最大借贷方,在 Genesis、BlockFi 等主流 CeFi 借贷平台也都有借贷头寸。

尽管三箭被清算对借贷方而言并没有什么好处,但就 Celsius 所暴露出的问题来看,这些「加密银行」急需解决的是用户赎回存款的流动性需求。而在自身流动性出现危机的情况下,清算自己的借方以换取流动性似乎是合理的选择。

或许正因如此,Celsius 为三箭送上了 Margin Call,将其变为了解决危机的「献祭品」。而 Genesis、Nexo 等其他借贷平台为了防止引火上身,赶忙对外发布消息以安抚用户信心。

对三箭的清算,也让更多的机构被迫成了「附带牺牲品」。昨日早间时候,三箭账户下的一个交易机构发文反映三箭从自己的交易账户里拿走了 100 万美元,显然是为了填补其他地方的资金缺口。而在今晨,与三箭关系紧密的资本 DeFiance 似乎也出现了问题,其创始人 Arthur 在推特上打了一个流泪的表情。

其实从 Celsius 和三箭的衰落中不难看出,Luna 崩盘和 stETH 脱钩两个事件产生了很大的影响。以 Luna 事件作为分水岭,加密机构的处境在此前后也有着很大的变化。

在这一轮市场周期开启后,「信仰」、「原教主义」、「All In」等词汇的出现比过往任何时候都更加频繁,人们投资时谈论的也更多是叙事而非事实,一时间,「Irresponsibly Long」这个 meme 甚至成了有远见的投资者炫耀的条件。

这种氛围在机构之间也格外明显,大家对热点叙事都建起了「不可动摇」的共识。推特上随处可见 Delphi Digital、Galaxy Digital 引领的 Lunatic 大军,Anchor 20% 的 APY 成为了公认的「熊市最佳避风港」;Bankless 等 OG 社区时常发文为以太坊 2.0 充值信仰,流动性质押也成了以太坊 2.0 节点验证的完美方案。

但也正是这些强共识,让机构们在 Luna 和 Lido 上犯下了致命的错误。和 08 年次信贷危机一样,问题源自过度的乐观与信心,在雷曼兄弟爆雷之前,市场对「房价上涨」的情绪过于乐观,没有人愿意相信几乎「无风险」的房贷证券竟会出现问题。或许是被自己的话术折服,机构们亲力亲为,真的做到了「Irresponsibly Long」,在 Luna 崩盘以及此次 stETH 脱锚前,也没有人相信这些已具有品牌效应的 DeFi 龙头仍然会存在致命风险。

于 Luna 而言,UST 的成功使机构忘记了基本经济学。持续稳定的 APY 为 UST 带来了足够强的琳迪效应,让人们忘记了 Anchor 可怖的锁仓比和 Luna 惊人的市值,越来越多的资金不断入场,甚至出现了专为 UST Looping 杠杆服务的协议,以致最后 UST 的绝大部分市值,都是用于叠加在 Anchor 里叠加杠杆。

Celsius 同样是 UST 的持仓大户,利用 UST 提供的高 APY 实现收益套利。平台先是为 USDT、USDC 等稳定币提供 10% 左右的 APY,吸纳用户的资产,然后将其换为 UST 存入 Anchor,实现 10% 的收益套利,而用户对此却毫不知情,直到 UST 发生挤兑后人们才发现,Celsius 正是 UST 的「砸盘大户」,并在 UST 崩盘的过程中失去了大量用户资产。

而三箭、Galaxy Digital、Jump Trading 等 VC 和做市商,则选择性地忽视了 Luna 的强金融属性,将被 Anchor 独霸的 Terra 生态放入公链叙事,与 Solana、Avalanche 等生态并驾齐驱,不断鼓吹「Solunavax」。据 Terra 研究论坛成员 FatMan 表示,三箭曾以 5.596 亿美元的价格购买了 1090 万枚 LUNA。现在,它们只值 670.45 美元。

一座 400 亿美元的金融帝国一夜间蒸发后,UST 崩盘产生了不小的涟漪效应,多个小型稳定币纷纷出现了脱锚。恐慌情绪不断攀升,最后甚至连 USDT 都出现了短时挤兑,这个流动性数一数二的加密资产竟然因流动性出现了暂时性脱锚。

一定程度上讲,USDT 的短时脱锚已经是市场给出的强烈信号:数百亿美元蒸发后,流动性正在迅速收缩。对此不少稳定币项目和生态也都做出了反应,NEAR 和 TRON 推出的算稳 USN 和 USDD 都采取了足额甚至超额抵押的模式。但 UST 事件的影响却远不止于此:由于 UST 已发展为跨链资产,其崩盘在各个生态内都将触发不同程度的清算,换句话说,Luna 的崩盘点燃了流动性收缩的引线。

但机构对于 stETH 的流动性和需求过于乐观,没有人会想到,流动性引线竟然会烧到和稳定币毫不沾边的 stETH 身上。由于 stETH 的「抵押物」是 ETH 2.0,在以太坊完成合并前无法拿出,因此与其他流动性质押凭证不同,stETH 是 ETH 2.0 的期货凭证,不一定与 ETH 保持 1:1 锚定,其价格则完全由市场需求决定。

而在几个月前,市场上并不存在流动性问题,Lido 在 Curve 上准备的 stETH-ETH 池完全能够应付需求,因此人们便简单地将 stETH 理解为与 ETH 挂钩的资产。此时各机构间最流行的策略之一就是以 2% 左右的低利率借入 ETH,并在 Lido 上质押已获得 stETH 生产 4% 左右的收益,然后再将 stETH 作为抵押品,在 Aave 上循环借贷出 ETH,以这种看似低风险的方式提高杠杆。

作为 stETH 的最大持有者之一,Celsius 将大量用户资产兑换成了无法通过流动性池轻松进出市场的 stETH,在下图中可以看出,Celsius 在顶峰时期拥有近 45 万枚 stETH,平台会将这些 stETH 存入 Aave 作为抵押品,并借出稳定币或 ETH,以满足用户的赎回需求。而一旦流动性的问题被引爆,后果便是很严重的,因为 stETH 任何幅度的下跌,严格意义上说都将置 Celsius 于资不抵债的局面。

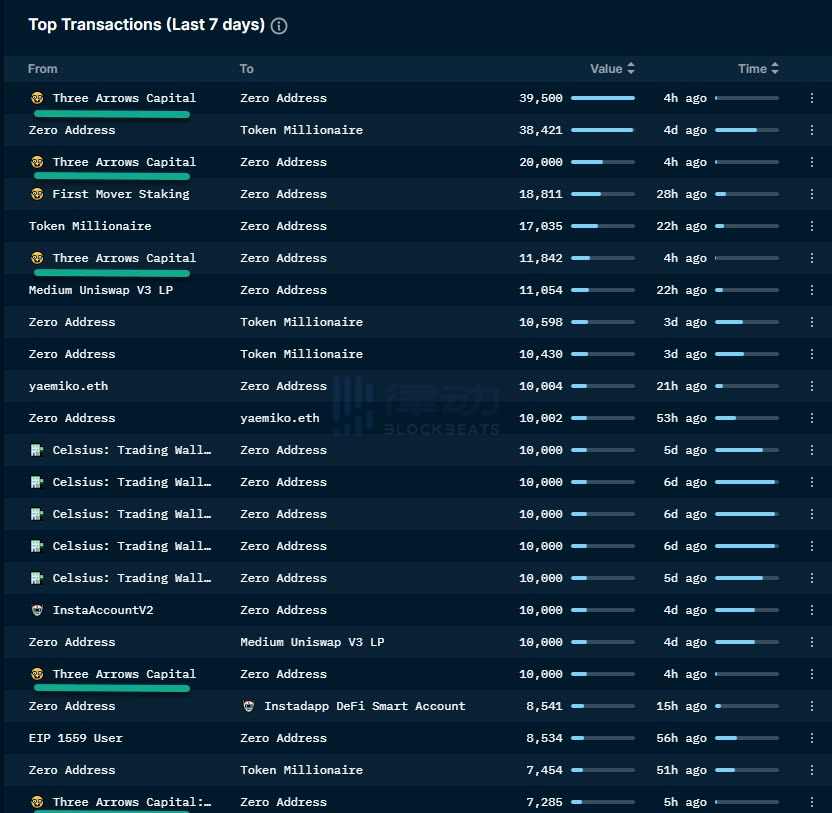

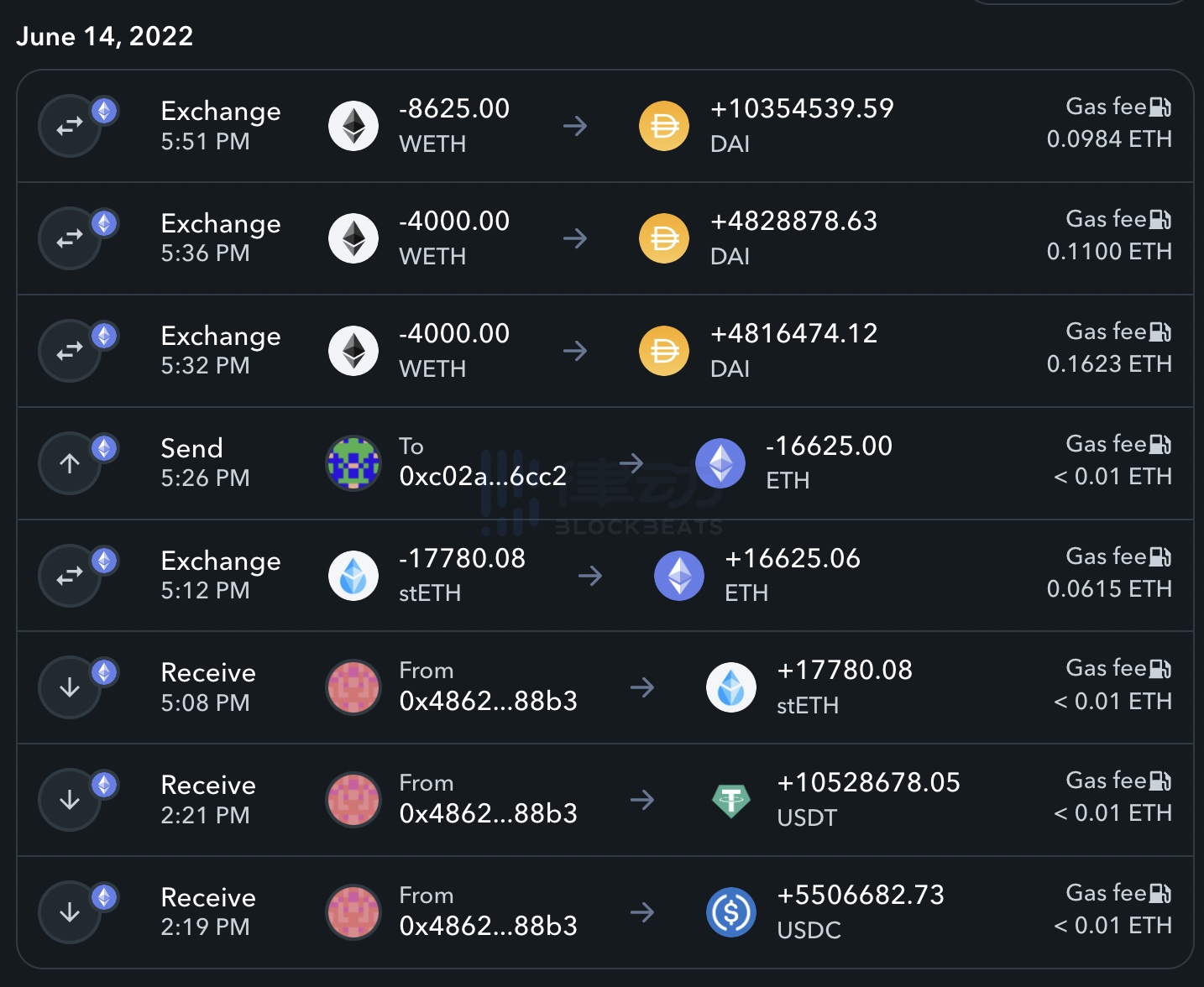

但当 Celsius 意识到这个问题时,才发现 Curve 上的流动性根本无法满足平台的需求,抛售会引发恐慌和挤兑,不抛售则无法满足用户赎回需求,陷入两难。而三箭也不例外,在今年初大规模建仓 ETH,并在 Lido 专为 stETH 质押。在 Celsius 的清算压力下,三箭将多枚 stETH 折价换为 wETH,然后全部抛售换做 DAI 以偿还债务。

当然,「葬送」Celsius 和三箭资本的错误同样也发生在了无数散户投资者身上,而 Luna 和 stETH 暴露的问题,也折射出了过去数月一直围绕加密市场的两条线索。

两条线索:高杠杆危机和流动性衰竭

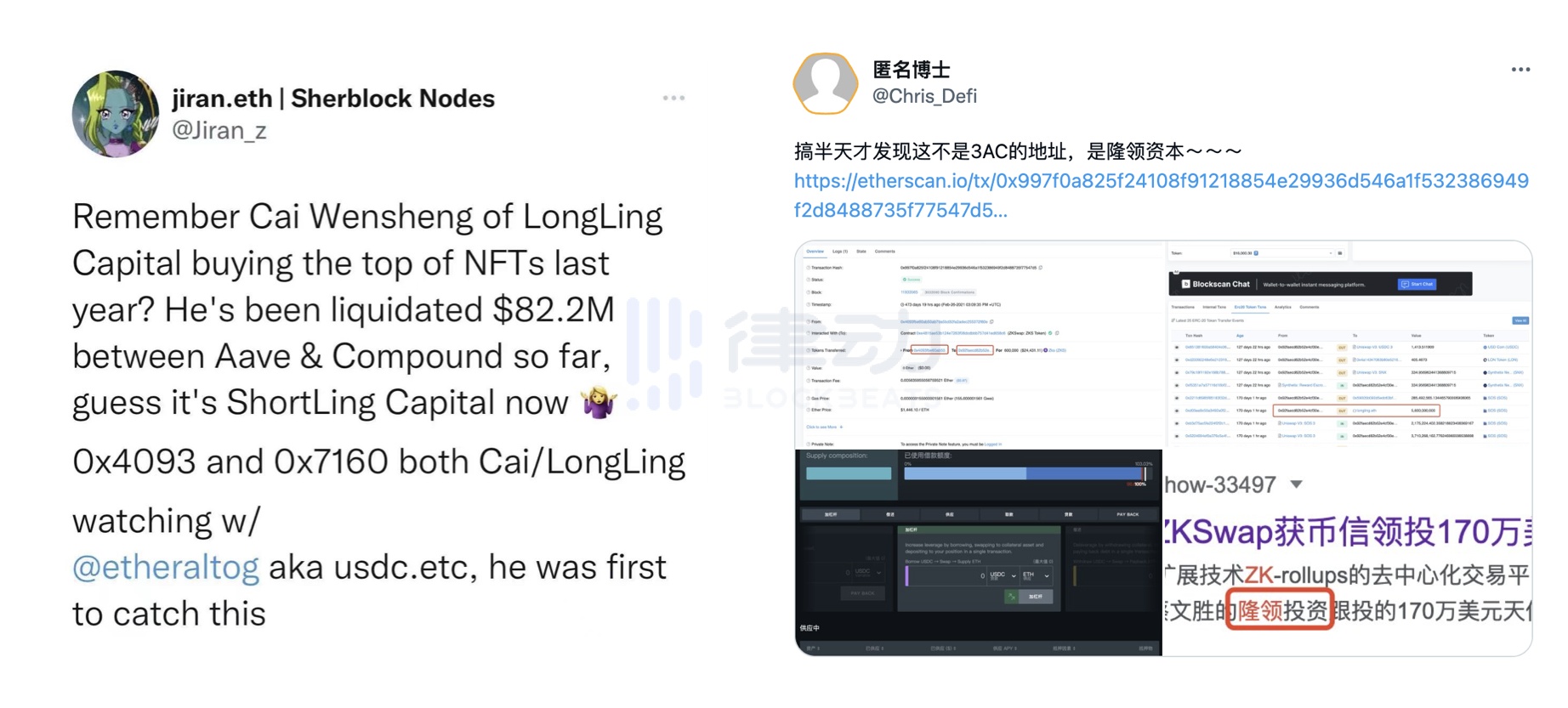

昨日下午,派盾接连放出有关三箭资本 ETH 资产被清算的消息,据 Aave 平台显示,该疑似三箭资本的钱包地址(以 0x7160 开头)有近 2 亿美元的借款随时面临清算,而该地址为避免大规模清算,也不断在链上偿还债务。

彼时正值三箭清算传闻火热之时,大家都将其视作三箭「自卫反击战」围观。但据推特上 KOL 的披露,该地址可能实为隆领资本相关钱包地址,此次市场清算,也算是让人们见识了鲸鱼们集体跳水的「壮观场面」。

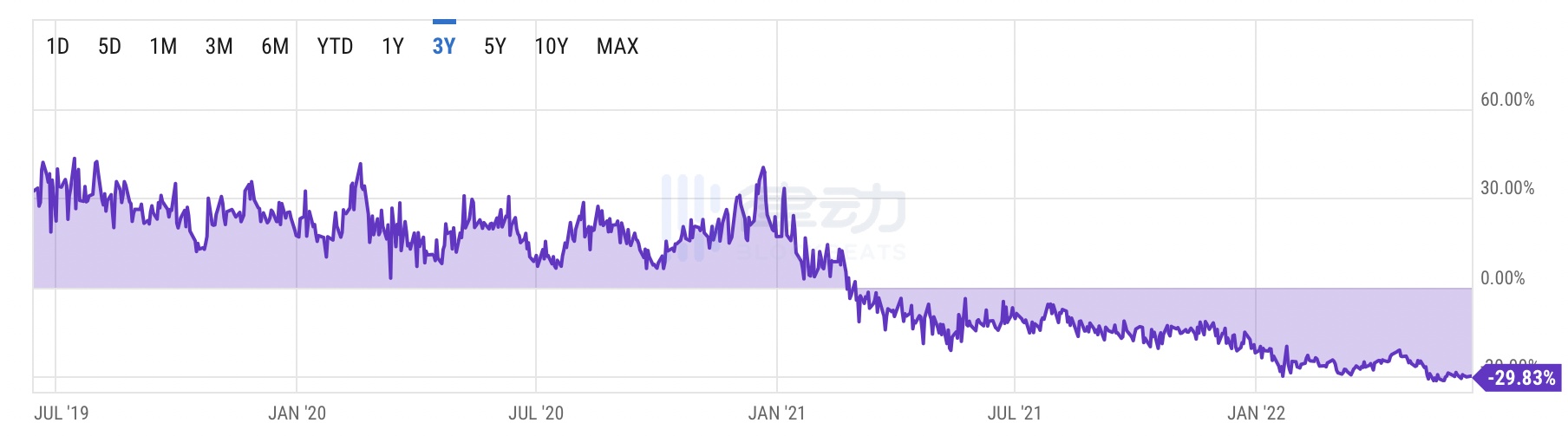

而三箭自身除了 stETH 外,还有大量贷款用于购买 GBTC 仓位,自去年以来,GBTC 的价差便持续恶化,目前为-30%,这也使得三箭该部分资产严重缩水,同样面临清算风险。

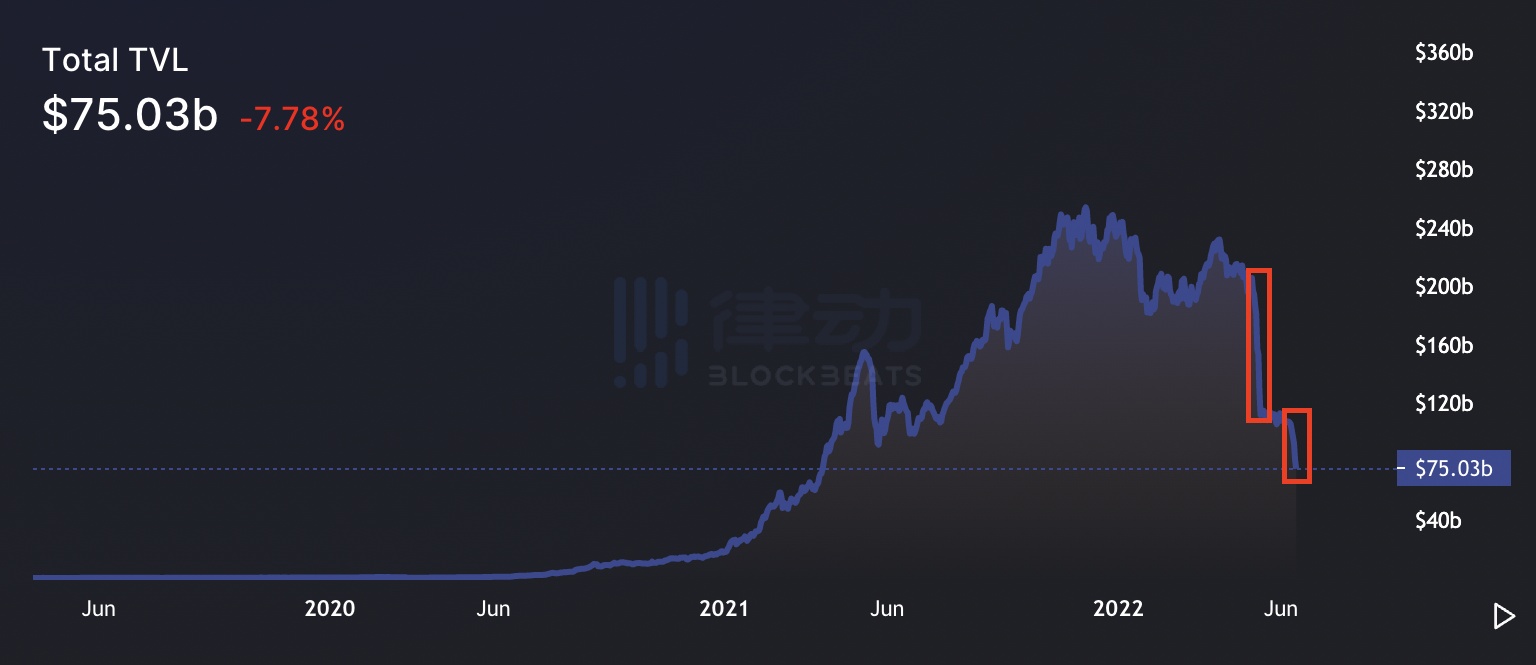

我们不禁要问,在去年第二轮疯狂的上涨周期中,究竟有多少杠杆?从下图的 DeFi 整体 TVL 中,我们能够略有感知。其中左边红框是 5 月初 Luna 崩盘,期间整个 DeFi 的 TVL 从 2000 亿美元跌至 1200 亿美元附近,失去 800 亿美元;右边红框则是此次 stETH 引发的机构 Celsius 和三箭等机构清算,TVL 再次失去 450 亿美元。

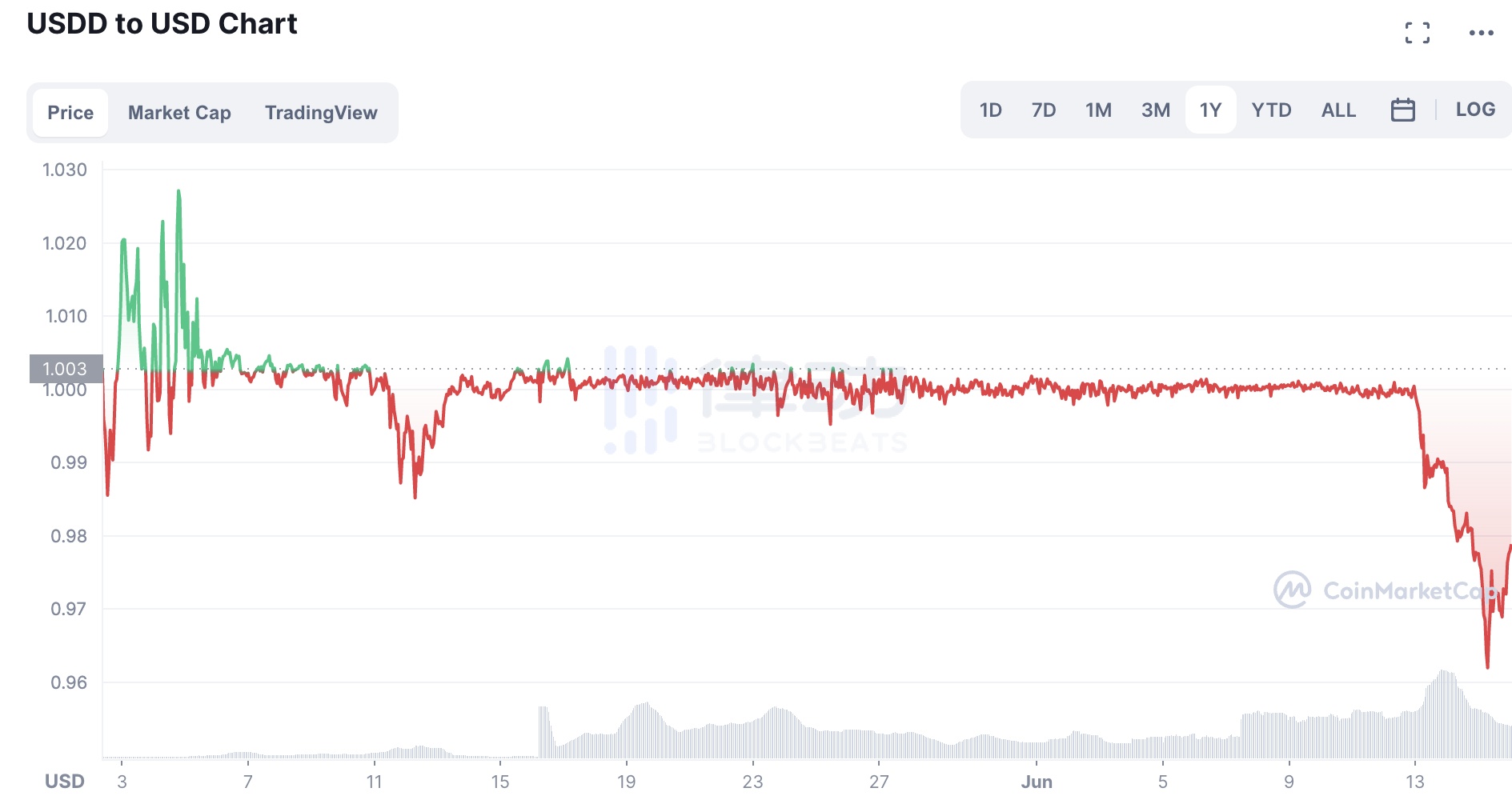

不难看出,主流生态和机构的清算使市场的整体信贷规模急速萎缩,且或许将导致持续的去杠杆化。就像 Celsius 回笼资本一样,许多其他的借贷平台也将通过从市场中抽取信贷来保护自己,使流动在市场的资本进一步减少,也使流动性进一步枯竭。譬如 TRON 生态稳定币 USDD,在波联储数亿美元的支援下也没能逃离脱锚的命运,昨日最低跌至 0.96 美元附近。

毫无疑问,加密市场正在经历自己的雷曼时刻,为阻止清算进一步恶化,往往需要外部资金救场,但不巧的是,我们赶上了历史罕见的加息浪潮:昨晚的 FOMC 会议,美联储再次将基准利率上调 75 个基点,至 1.50%~1.75% 区间;在欧洲,意大利国债收益率持续上行,欧洲央行于昨日紧急召开特别会议,探讨应对策略和提前加息。

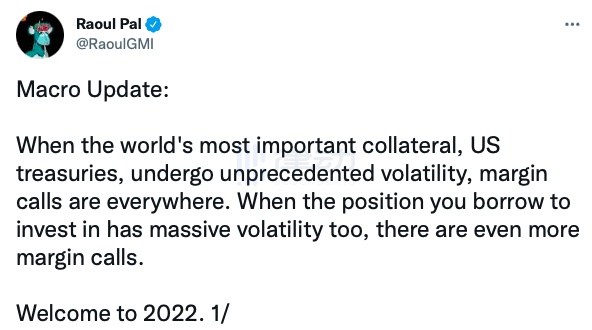

近日美债收益率同样不断攀升,美股持续下行趋势,明显走出了「Correlation of One」的局面:当经济整体面临着严峻的流动性缩减时,人们往往处于「卖己所能卖」而非「卖己想卖」的状态,作为波动性较大的市场,crypto 无疑将是流动性紧缩最迅速的领域之一。而著名宏观经济学家、Real Vision 创始人 Raoul Pal 也指出,当美国国债这种重要的抵押品都在经历前所未有的波动时,Margin Call 将无处不在。

如今的加密市场,面临着内外流动性双重紧缩的困境,流血事件或许还将持续下去。Celsius 和三箭资本不是第一个倒下的机构,也不会是最后一个。