作者: 欧意官方交易所 日期:2024-10-01 03:19

作者:bittracy

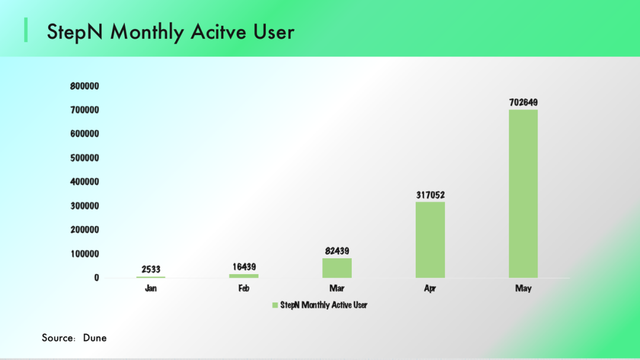

2022年5月与2021年有些类似,在市场不断走弱的环境下,空头盯上了算法稳定币的龙头,在不断抛售中,Luna 狂跌带动 UST 脱锚,Terra 生态已经名存实亡。更为重要的是,这场流动性危机中,中心化美元稳定币也受到了不小的影响,USDT 一度被挤兑。五月,数字资产市场泥沙俱下,StepN 的月活却来到了70W,再创新高。然而,时间进入六月份,由于监管政策调整和用户行为变化使得GST、GMT价格剧烈波动,盘面极不稳定,StepN 正在经历启动以来最为严重的一次挑战。

本文是对《 AC Capital :我们对StepN 预期差(上)》的延续,上篇文章是针对 StepN 的初期运作和变化主线的分析,对其商业模式进行研究。Bittracy 在同业交流中感受到, StepN 成功之后,投资者会对“X to Earn”的讨论愈发热烈,与此同时,机构对 Web 3.0 的看法也存在不小分歧。因此本篇文章将会对 StepN 的经济模型、“X to Earn”以及如何衡量 Web 3.0 的价值进行讨论。

一、StepN 经济模型分析

StepN 在经济模型采用双通证机制,具体来看:用户购买 NFT 鞋子入场跑步,每次跑步可以获得一定数量的 GST / GMT 作为奖励。StepN 的经济模型包含了很多对代币的隐形消耗,同时对用户的奖励上限做出限制。比如,玩家每隔一段时间需要花费一定的 GST 来维护、升级跑鞋。另外,StepN 设计了宝石系统、繁殖系统来增加游戏的可玩性。从5月份价格数据来看,即便市场经济剧烈波动的第二周,用户的回本周期仍然稳定在 30天左右。那么 StepN 的经济模型如何控制回本周期?本节将会对 StepN 的通证模型进行深度分析。

StepN 代币循环

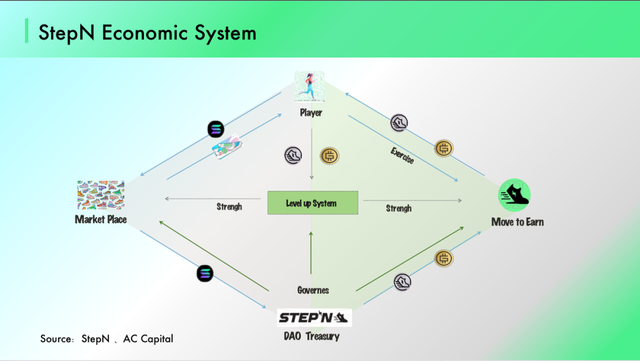

StepN 采用的是双代币经济模型:治理代币为 GMT,奖励代币为 GST。“Move to Earn”的经济循环发生在协议和用户之间,Bittracy 对协议内的资金流动进行拆解,大体可以分为两层:

循环一:用户以金本位(SOL)购买 NFT 入场跑赚,StepN 获取交易税收益;

循环二:玩家参与跑赚,以“Move to Earn”的方式,获取 GST 、GMT。另外玩家在跑步的过程需要对 NFT 鞋子进行升级、维护、繁衍,这些过程消耗固定比例的 GST、GMT。

按照模型设定,经济系统的两层循环都可以被 StepN 调控以及影响。从结果上看,用户赚取的是项目代币,StepN 上有金本位收入,如果不考虑维持盘面的成本,项目方稳赚不赔,Axie、Starsharks几乎所有“X to Earn”的经济模型都是这样,到此代币循环介绍完毕。

StepN的收益可持续吗?

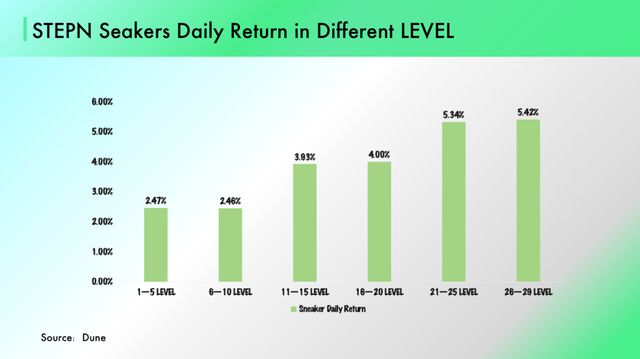

Axie 发展到后期,SLP 过度超发,价格近乎归零,经济系统走向衰败。StepN 是否可以摆脱这样的结果呢?Bittracy 选用最为普通的灰色鞋子,来观测不同级别的鞋子的回报收益。我们采用保守的计算方式(不将开宝箱与Mint 收入计算在内),1-9级鞋的平均日回报率在 2.4%,年回报率超过1000%。随着鞋子不断升级,跑赚能力不断增强,这也就意味着当用户增长放缓后,存量用户占比提升,玩家 Move to Earn 的平均能力将会不断增强。

为资产设置潜在的回报上限或永久性复投周期:无论是Axie一劳永逸的无限产出,还是Thetan认为的英雄使用次数限制,都不具持续性且背离了游戏的初衷。更应在负反馈适度的前提下引入升级/锻造/修复等多种基础消耗,设置效用衰减曲线,并基于难以预测的回报公式设计生息资产模型。

Folius Ventures:Aiko Jason Kam

根据数据我们可以得出结论:鞋子在顶级状态下,是具备超高收益的生息资产,在不调节收益机制(项目方一直在调节)的情况下,将会导致代币恶性通胀。其次,“Move to Earn ” 仍处于成长期,NFT整体跑赚产出被用户的升级、修复、加速等需求所消耗,GST 出金仍然处于较低阶段,由于大部分用户升级、健身磨损等情况,GST 产出规模有限),因此项目方得以维持高收益盘面。强调一点,用户升级是为了得到更快升级成高 level 鞋子。从本质上来讲,当下时间 GST 隐形消耗是以未来加快释放 GST 为代偿。

由于鞋子具备无限的生息能力,如果未来用户数量增加,GST 出金压力加大,经济系统很难一直为用户提供高额收益。也许会有朋友讲,StepN 对游戏动态调整与用户预期管理可以帮助协议控制通胀:Bittracy 提取 StepN 的 GST 的净流出情况:截止2022年5月31日,StepN 累计净流出 GST超过 1.3 亿美元,其中的90%的流出发生在4月以后,显然通胀非但没有被控制,相反在逐渐恶化。By the way ,StepN 一季度收入为 2600 W美元。

StepN 的调整机制的背后:Mint — Burn 重新平衡

时间进入5月后期, StepN 登陆BSC 后,鞋子价格急剧波动,盘面阶段性失控。其背后原因在于:初期鞋子数量较少,Sneaker 被 BSC 的投机用户疯狂炒作,在这种情况下,“鞋炒不跑”打乱了 GST 的供需平衡(GST 只有需求,没有供给,导致Price被严重推高),生态发展的节奏被打乱。

为解决这样的问题,StepN 官方在6月初 Medium 上发布了对经济模型的调整,指出了过去出现的四个问题,同时向用户提供了解决方案;

方案:玩家在不同区块链“Move to Earn”时,玩家在不同区块链的鞋子将被分别计算收益。

解读:因为鞋子的总数决定了每日跑赚上限,如果无法共享跨链鞋子数量,在新链上的用户就需要购买新的鞋子提升效率。这样的设定也将新链上的所有用户拉回同一起跑线,有利于对新链生态发展的把控,同时也对新用户更加公平。

方案:用户需要消耗卷抽才能 Mint 鞋子,卷抽掉落概率由项目方控制,项目方对于 Mint 环节的影响力增强。与此同时,延长 Mint 鞋子的冷却时间。

解读:之前的规则下,项目方无法控制直接 Mint 鞋子,导致部分投机用户疯狂炒鞋。将卷轴加入 Mint 机制,实际上是将 Mint 鞋子的套利空间向健身用户做让渡(卷轴只能在运动中获取)。与此同时,冷却时间延长,市场可以有更长的时间来适应供给,此举目的在于打击炒鞋行为以及稳定 NFT 释放速度。

方案:玩家 Mint 鞋子所需 Burn GST 将不再是固定值,改为动态调整。未来玩家Mint 鞋子所需 GST 数量将会根据市场变化由项目方动态调整。

解读:控制 Mint 整体通胀速度,限制 Pure Return 玩家的目的性套利。

方案:五双普通鞋子可以合成稀有鞋子,鞋子的稀有程度取决于概率,并可以在鞋子上刻录专属语句。

解读:增加经济系统中的博弈与消费属性,销毁经济系统内的负债( NFT ),控制经济系统内的价格泡沫。

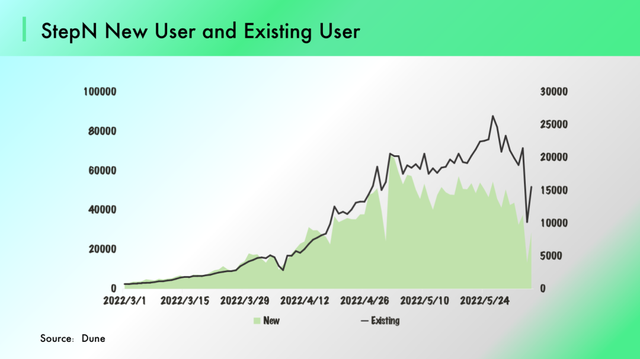

总结:在GameFi 的经济体系内,用户活动自然会引发 Mint、Reward、Burn 触发,各个环节稳定运行才能促成经济系统健康发展。“Pure Sell ”让活跃用户集中在 Mint 行为上,这导致了经济系统的循环堵塞,大量的 GST 被消耗的同时无法产生供给,导致了 GST 的泡沫。更为重要的是,五月后期市场转冷,泡沫消除&投机客集体离场,过剩的 Sneaker(NFT) 拉低了整个经济系统价值中枢。新的经济体系强化了项目方对于 Mint 环节的影响 & 控制 GST 通胀。这将收益从投机客交还给健身用户。从近期的数据表现来看,打金&投机用户被明显压制,Fomo 情绪褪去,日新增用户在较六月份缩水 2/3。

StepN 未来将会如何

我们可以做一个简单假设,出金规模 = 用户数量 * 跑鞋效率* GST价格。如果用户继续度保持增长30%(日活用户规模达到100W),随着鞋子升级,跑赚效率的提升30%(跑鞋提升 5 Level ),解决出金压力的最优解在于降低跑赚效率与GST价格(也就是减少用户收益)。

今天晚饭有点咸,可能是跑步的时候留下的泪水。

按照“Move to Earn ”的模式:【 高收益吸引新用户涌入,用户规模扩大后增加出金压力,吸收新客户流入维护币值,高收益得以继续】。我们仔细推导这一过程,由于鞋子带来奖励通证是无限供应的,而新增用户规模有硬顶,循环势必不能持续。当新增用户达到瓶颈后,StepN 可能会开放租赁系统激活第二增长曲线、同时降低收益比例,开放马拉松等功能减少抛压,让用户目标从 Earn 向 Move 转化。如同我们上篇文章所说,扩大用户、共建社区或许是未来Move to Earn最优解,“扩大用户—降低回报—变更机制—共建社区”是 StepN 在下半年的变化主线。

当然,即便不能持续保证用户收益,维持回本周期,但是这不能否认 StepN 的成功,作为一个健身类Dapps,它已经捕获了接近百万的Web 3.0 用户,形成出圈效应。即使考虑收益效用降低,“Move to Earn”模型为用户带来的健康效用也足以留存用户。至于未来,如果StepN 可以强化用户黏性,形成社交属性,那将是它提升估值的第二曲线。不过截止发文,StepN 仍然没有具备足够的社交元素,但是“Move to Earn ”所带来的新增用户已经开始出现明显下滑,这可不是一个好消息。

二、如何看待 X to Earn

市场上对于“X to Earn” 的设想有很多,我也听过不下十余场的论坛,投资者期待着通证经济在其他场景下应用的可能,比如,Read to Earn、Speak to Earn、Swimming to Earn、Sleep to Earn 等,我们认为“X to Earn”是一个不错的激励形式,只是依靠商业模型和代币机制很难帮助协议取得成功。同样是“Move to Earn” ,Genopets 就没有取得 StepN 一样的成绩。如果这种模式真的可行,SocialFi 、Music 都可以通过“Chat to Earn”、“Listen to Earn” 来激活,可实际上,去中心化世界的开发者对Social 方面探索非常艰难。以 StepN 为例,“Move to Earn”与双代币模型给他带来的是完美的起手牌,后期的项目运作与社区运营同样重要。从一个投资方视角,一个项目的成功是需要许多努力,才能让代币机制驱动落地场景,这并不是一个模式、一个想法就可以做到的。

三、如何看待 Web 3.0

Web 3.0 与 Web 2.0 的本质区别在于用户在应用生态中的角色位置发生变化,即用户从创造者向拥有者转变,从付费者向受益者转变,简单来讲, Web 3.0 协议需要让参与者拥有且感受到自己的所有者身份。特别是区块链行业中的Web 3.0创新,考虑到特定群体存在明显投机属性,协议需要让用户体验到所有者和受益者的参与感,收益则是最简单直接方式,如果协议忽略这一点,即便产品做的非常优秀,也很难吸引圈内用户,因为它并不符合 Web 3.0 的本质特征。

过去接触到的项目中,如果项目方在Meeting 中不断讲述协议的性能如何优异、产品如何完备,而忽略体系内经济体系的运转,大概率是不行的。Web 3.0 不是用来提升Web 2.0 用户体验的。区块链网络相较于传统互联网在性能上存在先天不足,重心放在做前端事倍功半。回顾那些取得成绩的 Dapps :Axie 的游戏不如WoW、AMM 滑点永远比 OrderBook 要大、最成功的公链 ETH 至今都没解决自己高 Gas 问题,但是这些都没有影响他们取得辉煌的成绩。我们不能用 Web 2.0 的价值来定义 Web 3.0。Dapps 的价值在于打破分配方式,建立经济平衡。以 StepN 为例,它并不是一个比 Keep 更优秀的健身软件,它的成功在于对用户角色转变与收益分配革新。从经济平衡出发,用户购买鞋子成为游戏的主人,玩家与项目方利益完成绑定,Dapps 自然可以获得更高客单价与留存率;从分配方式来看,传统健身APP出售产品后,用户付出金钱就会成为沉没成本,对健身行为无法形成激励,而在 “Move to Earn”中,用户在购买鞋子后,可以通过“Move”来驱动“Earn”,健身用户获得了更多的经济分配。这些都是在 Web 2.0 体系下无法做到的。

四、总结

不知不觉,2022年已经过去了二分之一。2020年的 DeFi Summer、2021年的 GameFi 、 Layer1 在过去两年都为投资者带来了丰厚的回报。回望今年年初,投资者对于2022年的期盼更多在于 DAO、Web 3.0、Layer2 、跨链桥等赛道。在相对弱势的市场环境下,StepN 的爆火让所有人眼前一亮,跑赚的模式吸引了大量的圈外用户,这让去中心化世界变得更加精彩。市场发展与当初人们的设想相去甚远,好在区块链世界中还有很多生态缺失,需要优秀的开发者去优化,而我们能做的是在其中选出那些值得想像的可行解。